阅读:0

听报道

近期,很多地产业内的朋友对我说,从业这么多年来,从未有过如此艰难的时刻。甚至,有人在怀疑,房地产还有未来吗?今天,就近期的市场形势和政策走势,和大家做个交流。

01 .

进入9月份,龙头开发商的债务问题、流动性问题持续演绎,并有可能蔓延至其他企业,比如近期又有龙头企业出现公募债偿付危机,富力地产把资金占用并不大的物业都给卖啦;楼市需求侧下行幅度也比较大大,超出预期,8月份全国商品房销售面积同比下滑15.5%。9月上半月,30大中城市的日均成交面积39万平方米,而过去三年同期的均值为55万平米。

同时,近期很多城市二手房价格下跌。8月份,70城有43个城市的二手房价格指数下跌或停涨,比7月增加了14个,下跌或停涨城市数创2015年3月份以来最大;根据禧泰数据,2021年8月我国315个样本城市中106个房价同比下跌,189个环比下跌;第二轮供地,出现流拍和国企“托底”的局面。整个市场弥漫着悲观情绪,地产股屡屡出现集体大跌。

02 .

我们首先要判断的是,楼市的基本面是不是恶化了?

从局部看,市场很差。比如,你看8月市场,你看HD事件。但是从全局看,市场并不差。1-8月,开发投资两年平均增长7.7%,商品房销售面积两年平均增长5.9%,商品房销售额两年平均增长11.7%。1-8月房地产施工和竣工面积同比分别增长8.4%、26%,后者增幅创历史最高水平。

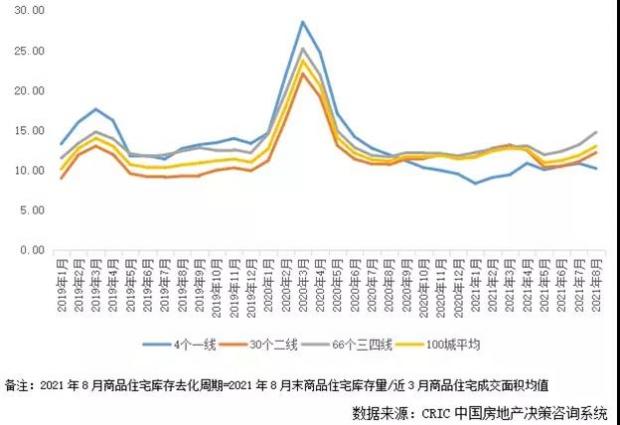

更关键的是,各个城市在售库存消化周期都不算大。克而瑞的数据显示,百城库存周期由2021年7月末的11.84个月上涨至12.99个月,三四线成的去化周期激增,但也只有14.73个月,低于18个月的警戒线。调控政策这么紧,资金面史无前例的紧缩,还能有这么大的涨幅,可见房地产这个行业穿透了无数周期,自有其强大的韧性,自有其强大的承压能力。

图:2019年以来在售商品住房去化周期及波动情况

所以,这个行业的基本面没有变化。

这是这几年“因城施策”、不搞“一刀切”的结果。近年来,“因城施策”搞得好,有的区域商品房购销两旺、稳定运行;有的持续下行,市场惨淡;企业经营也很分化,有的比较冒进,有的稳扎稳打。综合起来看,局部可能确实不乐观,但这是盲人摸象,全局看可能并不差。

去年以来启动“三道红线”、“贷款集中度”管理,本身也是有保有压。对稳健经营的银行和开发商,仍有房贷和融资空间。因此,当前房地产的问题,只是局部问题,不是全局问题;只是开发商层面、部分城市的问题,销售终端并无问题,也没有上升到系统性风险的层面。

我们总结主要上市房企半年报的表述来看,房企普遍认为,下半年房地产市场增速将回落。不过,在上半年的销售高速增长下,全年规模有望创新高。长远来看,城镇化进程深化,消费升级,“三孩政策”推行,部分企业认为房地产市场前景仍然较好。拿地也是如此,新的出让规则下,房企的利润空间显著改善。

03 .

那么,为什么业内会感到阵阵凉意,甚至有一点悲观,有的人还呼天抢地的?主要原因是:楼市开始下行,龙头房企出现债务问题,增加了不确定性。最主要的还是,业内早已习惯了“拿过去时的楼市盛景来比较”。只要当下的市场运行低于过去盛景时的水平,就认为是不正常的。

这背后反映出的问题是,无论是地方政府,还是开发商或金融机构,业务发展目标都是以“一定百分比增速”来规划的。简单讲,就是以未来更高的地价和房价,更大规模的土地拍卖和商品房销售,更高的利润水平,来做未来的决策,包括土地供给和旧改,投融资,生产经营计划,企业雇工和福利发放,支持基建投资等等。一环扣一环,寄生在房地产链条上的所有主体,都以上面这种思维做决策,未考虑下行以及会出现风险暴露,导致能上不能下。

当然,过去这种预期不无道理。因为,每次感觉困难,政策都会松绑,造成了大家固有的“救市印象”。这次也一样,不仅市场在下行,而且龙头开发商出现债务问题了。于是,就引发了市场的担忧,以及政策松绑的预期,甚至呼吁以“双向调控”(要防涨,也要防跌)为名义进行救市。

近日,某开发商朋友告诉我,某龙头陷入困境,是个好事情。天塌下来,个大的先顶住。他们不用担心,“大而不倒”,国家不允许这种级别的龙头倒闭,HD解决方案一定会出来,就在近期,这时候大家都得救了,千万都要熬到那一刻,不要在黎明前倒下,不然都成了炮灰了。

有人说,这个事件后,8月底的央行会议称,“做好跨周期设计,增强信贷总量增长的稳定性,明年部分贷款额度提到今年来”;9月初,银保监会表态,“督促银行类机构在贷款首付比例、利率等方面对刚需群体进行差异化支持”。部分城市祭出了“限跌令”,开始对楼市进行托底。管理部门的上述表态,都被市场解读为,楼市政策面已出现了边际宽松。

04 .

那么,到底该不该宽松,该不该救市?

从基本面来看,并不存在宽松的必要。而且,从三道红线和贷款集中度来看,并无宽松的空间。从主要上市开发商半年报来看,剔除预收款的资产负债率达到72%,意味着全行业杠杆打得满满的。尽管另外两到红线的平均水平达标了,但这里面有财务粉饰,债务隐匿现象。

就拿困境中的房企来说,今年上半年它的一条红线达标了,但债务问题、资金链问题陷入前所未有的困难。包括商票、理财融资、拖欠上下游货款、推迟结算等等,将这种不透明的债务情况、灰色融资渠道大白于天下。这种现象,还不是某一家的问题,在整个行业有很大的普遍性。

再看贷款集中度方面。上半年,24家大中型商业银行中,有一半左右的触及贷款集中度的两道红线,未越过红线的也在边缘上行走、如履薄冰。如果考虑到,某些资金通过渠道包装,变相进入房地产的话,整个房地产的贷款集中度,其实已经爆表了。哪有什么宽松的空间?

可以说,如果要严格执行三道红线、贷款集中度等长效机制措施的话,就没有宽松的空间。如果要宽松,就相当于对旧模式的部分妥协。这给市场传达了很坏的信号,给未来解决问题埋下更大的隐患,也是系统性风险逼近的征兆。可谓政策松绑一时爽,未来买单火葬场。

当前,楼市基本面不差,需求端的库存周期也不高,之所以呼天抢地的,还有一个原因在于,楼市要继续维持高位、或按预期的走法,再上一个台阶,杠杆就不能停,而且需要更大杠杆支持。一旦杠杆收紧,不仅是收益实现不了,寄生在这个链条上的成本,也覆盖不了。

这才是最可怕的地方。笔者认为,此类问题越早解决成本越低,越拖越棘手。高下立判,该怎么做,门儿清。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号